今月もコツコツと受け取った配当金をまとめました。

1月は配当金が寂しい月です。ですが、ちょっとだけでも日本株と米国株の両方から配当金を受け取ることができました。

それではさっそく、2026年1月の配当実績を見ていきましょう。

💴 日本株の配当金

| コード | 名称 | 保有数 | 配当金(円) |

| 8917 | ファースト住建 | 1 | 22 |

| 7604 | 梅の花グループ | 5 | 25 |

| 2910 | ロック・フィールド | 3 | 22 |

| 2198 | アイ・ケイ・ケイホールディングス | 8 | 154 |

💵 米国株の配当金

| コード | 名称 | 保有数 | 配当金(ドル) |

| CSCO | CISCO SYSTEMS | 2 | 0.61 |

| コード | 名称 | 保有数 | 配当金(円) |

| Walt Disney | 17 | ||

| Wal-Mart Stores | 12 |

📊 2026年1月の配当合計

- 日本株:223円

- 米国株:約120円

- 合計:約343円

小銭が少しだけで寂しい感じになりました。

📈 年間配当金の進捗

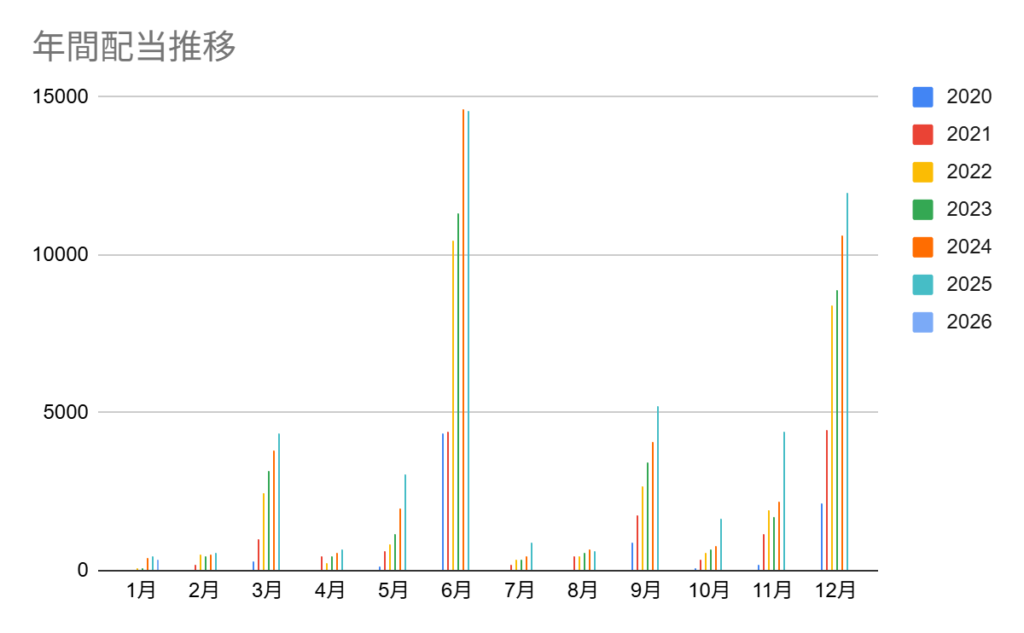

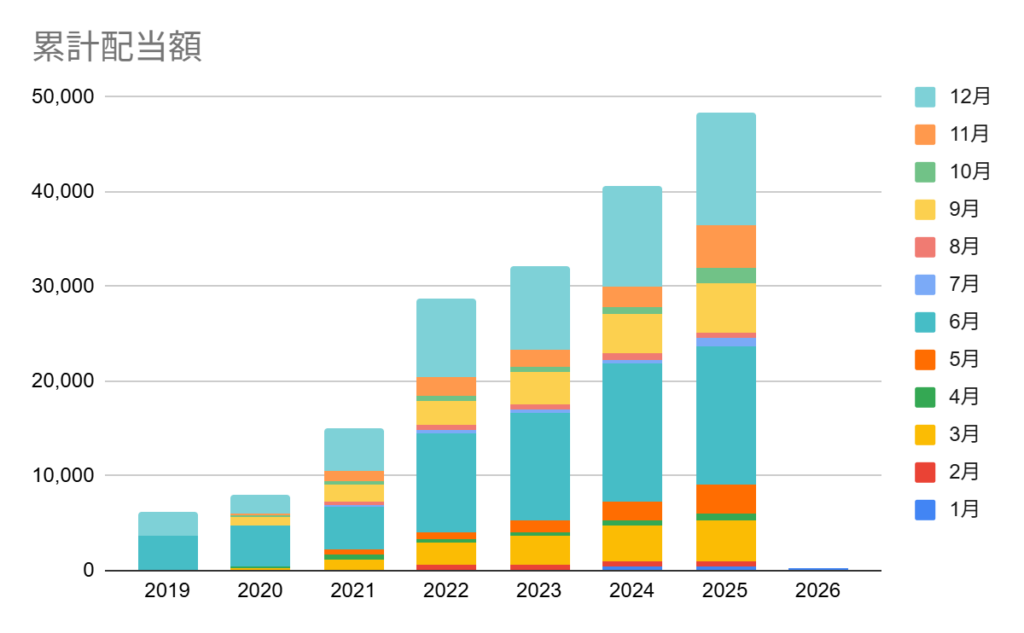

年間推移、累計配当金のグラフはこうなりました。

2026年の年間配当額は343円です。

🧠 投資ふりかえり

1月は銘柄の売却で配当金が前年より減ってしまいました。1月に配当金が入る銘柄の買い増しを検討していこうと思います。

これからもこつこつ積立していきます!

🌱 今後の方針

- 2月も高配当・優待銘柄を新たに購入予定

- キャピタルゲインが狙える銘柄も検討

- 米国株は特に売買予定なし

- 日本株は100株単位での優待狙いを継続

配当金はまだまだ小さな額ですが、積み上げることで将来的な「おこづかい」や「不労所得」に繋がると信じて継続しています。

同じように投資を頑張っている方の参考になれば嬉しいです!

これまでの配当金実績はこちら↓

💰【2025年12月】配当金実績を公開!日本株と米国株で着実に積み上げ中

💰【2025年11月】配当金実績を公開!日本株と米国株で着実に積み上げ中

🌕【2025年10月】配当金実績を公開!日本株と米国株で着実に積み上げ中

🌕【2025年9月】配当金実績を公開!日本株と米国株で着実に積み上げ中